Erste Tätigkeitsstätte

Regelungen und Sonderfälle

Wann liegt die erste Tätigkeitsstätte vor und welche Sonderfälle gibt es?

Stand: 25.07.2019

Erste Tätigkeitsstätte

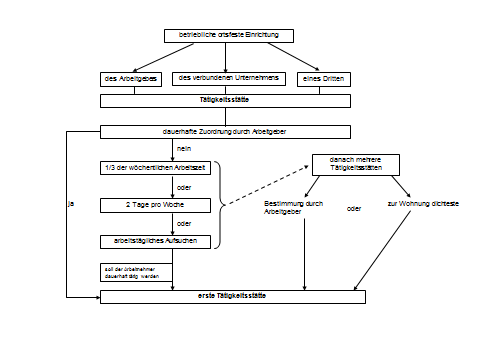

Unter erster Tätigkeitsstätte ist jede von der Wohnung getrennte ortsfeste betriebliche Einrichtung des Arbeitgebers zu verstehen – aber auch die Einrichtungen von Tochterunternehmen oder Kunden, der der Arbeitnehmer dauerhaft zugeordnet ist oder an der er dauerhaft tätig werden soll (§ 9 Abs. 4 EStG). Grundsätzlich kann es in einem Arbeitsverhältnis nur eine erste Tätigkeitsstätte geben (Rz. 29, §9 Abs.4 Satz 5 EStG). Es gibt aber keine Verpflichtung, dass der Arbeitnehmer überhaupt eine erste Tätigkeitsstätte haben muss. Das Gesetz und die Finanzverwaltung erkennen an, dass es immer Arbeitnehmergruppen geben wird, die keine erste Tätigkeitsstätte haben und damit immer auswärts tätig sind (Rz. 2).

Das Homeoffice befindet sich stets im privaten Bereich des Arbeitnehmers und ist damit nie betrieblich (Rz. 3). Daher scheidet das Homeoffice als erste Tätigkeitsstätte aus. Ebenso fallen Fahrzeuge, Schiffe und Flugzeuge nicht unter den Tätigkeitsstättenbegriff, da dies keine ortsfesten Einrichtungen sind. Mehrere Hallen auf einem Werksgelände, in denen der Arbeitnehmer tätig ist, sind nur als eine erste Tätigkeitsstätte anzusehen. Dies stellt das neue BMF-Schreiben nun klar.

Baucontainer mit Aufenthaltsräumen auf Großbaustellen sind ortsfest, wenn sie mit dem Erdreich verbunden sind und Wasser- sowie Stromzuleitungen haben (Rz. 3). Nicht begehbare Einrichtungen, wie Automaten oder Trafokästen sind grds. keine Tätigkeitsstätte.

Seit 01.01.2014 können betriebliche Einrichtungen eines Kunden oder verbundenen Unternehmens auch erste Tätigkeitsstätte sein, soweit die weiteren Voraussetzungen vorliegen. Die bis zum 31.12.2013 geltende BFH Rechtsprechung (VI R 47/11; BStBl 2013 II S. 169), nach der Tätigkeiten an Kundeneinrichtungen immer zu Auswärtstätigkeiten führten, wurde damit außer Kraft gesetzt. Nicht ausreichend ist allerdings, wenn der Arbeitnehmer bei einem Kunden nur Dienstleistungen in Anspruch nimmt oder Einkäufe tätigt (Rz. 4). Auch dies bestätigt das neue BMF-Schreiben.

Der Arbeitgeber kann Arbeitnehmern ab 1. Januar 2019 die Fahrtkosten für Fahrten zwischen Wohnung und erster Tätigkeitsstätte mit öffentlichen Verkehrsmitteln im Linienverkehr abnehmen, wenn die Zahlung zum ohnehin geschuldeten Arbeitslohn geleistet wird. Dies ist für den Arbeitnehmer steuerfrei (§ 3 Nr. 15 EStG).

Tätigkeiten an Kundeneinrichtungen sind nicht mehr zwangsläufig Auswärtstätigkeiten.

Tätigkeiten an Kundeneinrichtungen sind nicht mehr zwangsläufig Auswärtstätigkeiten.© Adobe Stock / jannoon028

Fahrten zur ersten Tätigkeitsstätte können nur mit der Entfernungspauschale in Höhe von aktuell 0,30 Euro im Rahmen der Einkommensteuererklärung als Werbungskostenabzug geltend gemacht werden. Der Arbeitgeber darf in diesen Fällen nur einen Fahrtkostenzuschuss gemäß §40 Abs.2 Satz 2 EStG erstatten, welcher aber mit 15 % pauschal besteuert werden muss. Nutzt der Arbeitnehmer für die Fahrten zur ersten Tätigkeitsstätte einen Dienstwagen, so ist das ein geldwerter Vorteil, der nach der sog. 0,03-Prozent-Regelung besteuert werden muss.

Ist der Arbeitnehmer an verschiedenen Tätigkeitsstätten tätig, gilt dies nur für die Fahrten zu einer bestimmten. Für alle weiteren Fahrten können Reisekosten steuerfrei erstattet werden, weil der Arbeitnehmer dann auswärts tätig ist.

Damit eine erste Tätigkeitsstätte vorliegt, muss der Arbeitnehmer der betrieblichen Einrichtung entweder dauerhaft anhand arbeits- oder dienstrechtlichen Festlegungen zugeordnet sein oder dauerhaft dort tätig werden sollen.

Dauerhaft ist eine Tätigkeit oder Zuordnung dann, wenn sie für die Dauer des Dienstverhältnisses, unbefristet oder für mehr als 48 Monate ausgeübt werden (Rz. 13). Maßgeblich sind hier allein die Festlegungen des Arbeitgebers und dessen erteilten Weisungen. Die Formulierung „bis auf weiteres“ wird als dauerhaft verstanden.

Ob das Kriterium der Dauerhaftigkeit vorliegt, ist durch eine Prognose des Arbeitgebers, wie lange er den Arbeitnehmer wo einsetzen möchte, zu entscheiden. Diese Prognose ist immer zu Beginn einer Tätigkeit für die Zukunft zu treffen (Rz. 14).

Verlängern sich in der Folgezeit bestimmte Einsätze der Arbeitnehmer, zum Beispiel aufgrund Planungs- und Herstellungsschwierigkeiten, handelt es sich bei der Festlegung der Verlängerungszeit um eine neue Prognose. Eine Addition der Zeiträume findet nicht statt (Rz. 17 und 18).

a) erste Tätigkeitsstätte durch Zuordnung

Eine Zuordnung nach § 9 Abs. 4 Satz 2 EStG zu einer ersten Tätigkeitsstätte durch den Arbeitgeber ist keine Verpflichtung. Er trifft aber damit die Entscheidung, dass die Tätigkeit an der entsprechenden Tätigkeitsstätte keine Auswärtstätigkeit darstellt sondern dies die erste Tätigkeitsstätte ist. (Rz. 5). Die Zuordnungsentscheidung kann sowohl mündlich als auch schriftlich getroffen werden, muss aber dokumentiert werden z.B. durch Reisekostenabrechnungen und -richtlinien, Arbeits- oder Tarifverträge, Ein-satz- oder Sozialpläne, Telefon- oder Protokollnotizen, auch Organigramme (Rz. 10).

Legt der Arbeitgeber schriftlich fest, dass Arbeitnehmer A oder alle Arbeitnehmer keine erste Tätigkeitsstätte haben, führt dies immer dazu, dass zeitlichen Kriterien zur Bestimmung der ersten Tätigkeitsstätte geprüft werden müssen.

Das Video wird von YouTube eingebettet. Es gelten die Datenschutzerklärungen von Google. Erst nachdem Sie hier klicken, werden die Daten von YouTube geladen.

Die Zuordnung kann durch den Arbeitgeber jederzeit mit Wirkung für die Zukunft geändert werden (Rz. 14), z. B. aufgrund der Änderung von Zeitanteilen der Arbeiten an den Einrichtungen oder durch einen Wechsel des Aufgabengebietes.

Im Ergebnis kann der Arbeitgeber mit einer Zuordnung selbst beeinflussen, für welche Fahrten er steuerfreie Reisekosten zahlen kann und will und für welche Fahrten (zur ersten Tätigkeitsstätte) nicht. Er ist auch frei darin nur einige Arbeitnehmer oder ganze Arbeitnehmergruppen einer ersten Tätigkeitsstätte (kann jeweils eine andere sein) zuzuordnen. Nimmt der Arbeitgeber eine Zuordnung vor, kommt es nicht mehr darauf an, wie häufig bzw. an wie vielen Stunden täglich der Arbeitnehmer an der ersten Tätigkeitsstätte tätig wird (Rz. 6 und 7). Die Zuordnung entfaltet eine Sperr- und auch Bindungswirkung. Andere zeitliche oder gar qualitative Kriterien spielen keine Rolle mehr. Auch wenn der Arbeitnehmer an der zugeordneten Einrichtung beispielsweise nur Hilfsarbeiten (z.B. Abholen von Aufträgen oder Ware) ausübt, handelt es sich aufgrund der dauerhaften Zuordnung durch den Arbeitgeber trotzdem um eine erste Tätigkeitsstätte.

Auch in Fällen, in denen der Arbeitnehmer an mehreren betrieblichen Einrichtungen (z. B. verschiedene Filialen) tätig werden soll, kann der Arbeitgeber durch die Zuordnung die erste Tätigkeitsstätte bestimmen. Hierbei wäre ebenfalls gleichgültig, dass der Mitarbeiter an dieser Filiale beispielsweise nur 20 Tage und an den anderen Einrichtungen jeweils 100 Tage im Jahr tätig ist.

b) erste Tätigkeitsstätte durch zeitliche Kriterien

Da der Arbeitgeber wie oben erörtert nicht verpflichtet ist, eine Zuordnung für einen Arbeitnehmer vorzunehmen, hat der Gesetzgeber als Alternative zeitliche Kriterien für die Bestimmung der ersten Tätigkeitsstätte festgelegt (Rz. 25). Ab 2014 gehen die Finanzämter nach §9 Abs.4 Satz 4 EStG ohne eindeutige feste Zuordnung von einer ersten Tätigkeitsstätte aus, wenn der Arbeitnehmer an einem bestimmten Tätigkeitsort dauerhaft,

- typischerweise arbeitstäglich oder

- mindestens an zwei vollen Arbeitstagen in der Woche oder

- zu 1/3 seiner Arbeitszeit tätig werden soll.

Hierbei handelt es sich ebenfalls um eine in die Zukunft gerichtete Prognose, die zu Beginn der Tätigkeit bzw. des Einsatzes getroffen wird.

Es ist ausreichend, wenn die drei zeitlichen Voraussetzungen alternativ vorliegen. Maßgeblich für die Bestimmung der zeitlichen Kriterien sind die Weisungen bzw. Regelungen des Arbeitgebers oder das Gesamtbild der eigentlichen beruflichen Tätigkeit. Bei der Tätigkeit, die den zeitlichen Kriterien zugrunde gelegt werden, darf es sich jedoch nicht um Hilfstätigkeiten handeln. Dies sind z. B. das bloße Abholen von Aufträgen und Material, das Abgeben von Stunden- bzw. Abrechnungsbelegen und das Be- und Entladen von Fahrzeugen. Der Arbeitnehmer muss an der zu beurteilenden Tätigkeitsstätte seiner eigentlichen Tätigkeit nachgehen (Rz. 26 und 28).

Liegen aufgrund der zeitlichen Kriterien mehrere betriebliche Einrichtungen vor, die als erste Arbeitsstätte in Betracht kommen, kann der Arbeitgeber nach §9 Abs.4 Satz 6 EStG wiederum entscheiden, welche Einrichtung dann die erste Tätigkeitsstätte sein soll (Rz. 30). Nimmt der Arbeitgeber dieses Entscheidungsrecht nicht vor, wird nach §9 Abs.4 Satz 6 EStG die dichteste zur Wohnung gelegene Einrichtung, die aufgesucht werden soll, die erste Tätigkeitsstätte (Rz. 31).

c) Sonderfall Fahrtätigkeit

Bus-, LKW-Fahrer oder Bauhandwerker fahren häufig am Morgen zu einem bestimmten Ort und holen dort ihr Fahrzeug ab und fahren von dort zu den verschiedenen Kunden, Baustellen oder Haltestellen im Stadtgebiet. Sie sind auswärts tätig, weil die Fahrzeuge keine ortsfeste Einrichtung sind und mangels Zuordnung auch die zeitlichen Kriterien nicht erfüllt sind, weil das Abholen nur eine Hilfstätigkeit ist.

Trotzdem fahren diese Arbeitnehmer arbeitstäglich zum selben Ort, wie ein Arbeitnehmer mit erster Tätigkeitsstätte, und können sich vom Fahrweg darauf einstellen. Da hier eine Gleichbehandlung in der Abrechnung der Fahrtkosten (Entfernungspauschale) erfolgen soll, können Arbeitnehmer, die typischerweise arbeitstäglich zu einem vom Arbeitgeber dauerhaft festgelegten Ort fahren müssen, um von dort zu unterschiedlichen Einsatzorten zu fahren, oder dort ihre Tätigkeit nur aufnehmen, für die Fahrten zum Abholort (Sammelpunkt) keine Reisekosten steuerfrei erstattet bekommen.

Es kann nur die Entfernungspauschale angesetzt werden (Rz. 37). Für die Erstattung der Verpflegungspauschalen und Übernachtungskosten hat dies keine Auswirkung, da die Arbeitnehmer i. d. R auswärts tätig sind (Rz. 39).

Die gleiche Regelung gilt für Arbeitnehmer, die in einem weiträumigen Tätigkeitsgebiet tätig sind. Ein weiträumiges Tätigkeitsgebiet liegt nach Rz. 41 vor, wenn die Tätigkeit auf einer festgelegten Fläche und nicht innerhalb ortsfester betrieblicher Einrichtungen erfolgen soll. Hierunter fallen z. B. Zusteller, Ableser, Hafen- und Forstarbeiter.

Kundendienst-, Vertriebs- oder Pflegedienstmitarbeiter fallen nicht hierunter, da sie i. d. R. stets bei ständig wechselnden Kunden beschäftigt sind (Rz. 41).

Weitere Informationen & Produkte zum Thema

Lesen Sie in weiteren Artikeln mehr zu ähnlichen Themen oder besuchen Sie unsere Seminare:

Themenseite:

Abwesenheitsnotiz in Outlook 2013 einrichten

Vor jedem Urlaub dieselben Fragen: Wie richtet man in Outlook Abwesenheitsnotizen ein? Und wie werden Regeln hierzu eingerichtet? Alles über Abwesenheitsnotizen & Outlook 2013 auf einem Blick!

Kostenlos lesenSeminar:

Bringen Sie sich in Sachen Reisekosten auf den neusten Stand: Reisekostenreform / Bewirtung von Arbeitnehmern / Lohnsteuerrichtlinien / BMF-Schreiben!

Jetzt weiterbilden!Fachbuch:

Die Überlassung von Firmenwagen an Arbeitnehmer ✓ Dienstwagenbesteuerung ✓ Fahrtenbuchmethode ✓ aktuelle Urteile ➨ Jetzt Buch bestellen oder downloaden!

Jetzt informieren

X

X