GoBD

Grundsätze ordnungsgemäßer Buchführung und Dokumentation

Die GoBD regeln, wie ein Unternehmer finanzielle Transaktionen dokumentieren und lagern soll. Welche Pflichten für E-Rechnungen damit einhergehen und welche Rolle ZUGFeRD dabei spielt, lesen Sie hier.

Stand: 22.08.2018

Das Video wird von YouTube eingebettet. Es gelten die Datenschutzerklärungen von Google. Erst nachdem Sie hier klicken, werden die Daten von YouTube geladen.

Das Wesentliche im Überblick!

Was sind die GoBD?

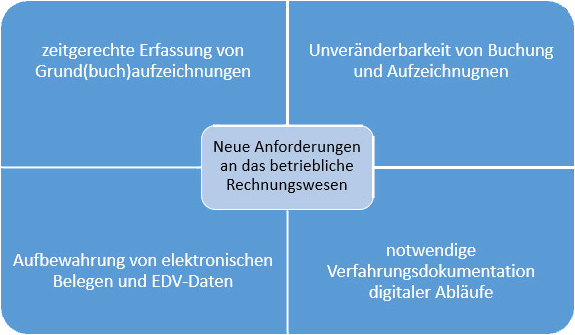

Diese Regelungen gelten für sämtliche Aufzeichnungen steuerrelevanter Daten. GoBD bedeutet ausgeschrieben: Grundsätze zur ordnungsmäßigen Führung und Aufbewahrung von Büchern, Aufzeichnungen und Unterlagen in elektronischer Form sowie zum Datenzugriff. Sie regeln die Anforderungen an die Buchführung, sowie die Aufbewahrung von steuerrechtlich relevanten elektronischen Daten und Dokumenten unter Berücksichtigung der Grundsätze ordnungsmäßiger Buchführung (GoB).

Sind die GoBD ein Gesetz?

Nein, es handelt sich um Allgemeine Verwaltungsvorschriften der Finanzbehörde. Diese sollen eine einheitliche Rechtsanwendung gewährleisten. Durch das Verwaltungsschreiben des Bundesfinanzministeriums vom 14. November 2014 werden Regeln aus der Abgabenordnung (AO) und dem Umsatzsteuergesetz (UStG) konkretisiert, wie digitale Unterlagen aufzubewahren sind, damit das Finanzamt bei einer Betriebsprüfung Zugriff darauf hat.

Hält sich ein Unternehmen sich nicht an die GoBD, dann ist es wahrscheinlich, dass die Finanzämter die Bücher und Aufzeichnungen nicht anerkennen.

Ab wann sind die GoBD gültig?

Das Bundesfinanzministerium veröffentlichte am 14. November 2014 die GoBD. Die GoBD gelten für alle nach dem 31. Dezember 2014 beginnenden Veranlagungszeiträume und haben GDPdU und GoBS ersetzt.

Bei Nichtbeachtung kann die Finanzverwaltung wegen "Verletzung der Mitwirkungspflicht" ein Verzögerungsgeld festsetzen oder ein Strafverfahren einleiten.

E-Rechnungen, elektronische Rechnung, digitale Rechnung

E-Rechnung, elektronische Rechnung, digitale Rechnung, PDF-Rechnung – sie alle meinen das gleiche: Belege oder sonstige steuerlich relevante Unterlagen, die in elektronischer Form Eingang in das Unternehmen finden (z.B. per E-Mail, per Download, per USB-Stick, etc.), sind unveränderbar in dieser Form aufzubewahren.

Die elektronisch empfangene Rechnung darf nicht ausschließlich in ausgedruckter Form aufbewahrt werden, sondern muss für die Dauer der Aufbewahrungsfrist unveränderbar erhalten bleiben. Beispielsweise eine per E-Mail eingegangene Rechnung im PDF-Format oder eingescannte Papierbelege. Sollte eine E-Mail nur als Transportmittel für Rechnungen dienen und enthält keine weiteren, aufbewahrungspflichtigen Informationen, so ist sie nicht aufbewahrungspflichtig.

Bewahrt ein Steuerpflichtiger nur den Anhang der elektronischen Rechnung auf, kann er nicht die Echtheit sowie Herkunft und Unveränderbarkeit des Inhalts beweisen; der Nachweis des Rechnungszugangs ist also nicht möglich.

ZUGFeRD (Zentraler User Guide Forum elektronische Rechnung Deutschland)

Im BMF-Schreiben zu den GoBD vom 14.11.2014 wird explizit auf das ZUGFeRD-Format eingegangen. Voraussetzung bei der Aufbewahrung ist jedoch, dass die vorhandenen Informationen mit aufbewahrt werden und nicht durch Dateiumwandlungen reduziert werden.

Das ZUGFeRD-Format ermöglicht es, strukturierte Rechnungsdaten und beleghafte Darstellung der Rechnung in einer Datei elektronisch zu übermitteln und automatisiert zu verarbeiten. Dazu werden standardisierte Rechnungsdaten im XML-Format in einen PDF-Beleg (Format PDF/A-3) integriert.

Eine Buchung oder Aufzeichnung darf nicht in einer Weise verändert werden, dass der ursprüngliche Inhalt nicht mehr feststellbar ist, § 146 Abs. 4 AO.

Das zum Einsatz kommende DV-Verfahren muss Gewähr dafür bieten, dass alle Informationen (Programme und Datenbestände), die einmal in den Verarbeitungsprozess eingeführt werden (Beleg, Grundaufzeichnung, Buchung), nicht mehr unterdrückt oder ohne Kenntlichmachung überschrieben, gelöscht, geändert oder verfälscht werden können. In Änderungen nötig bzw. möglich, so ist jede Änderung nachvollziehbar abzubilden – zu versionieren.

Somit dürfen bereits in den Verarbeitungsprozess eingeführte Informationen (Beleg, Grundaufzeichnung, Buchung) nicht ohne Kenntlichmachung durch neue Daten ersetzt werden, vgl. GobD-Schreiben Rz. 107.

Hierbei ist zu beachten, dass die Ablage von Daten und elektronischen Dokumenten in einem Dateisystem diese Anforderungen der Unveränderbarkeit nicht erfüllen. Es müssen zusätzliche Maßnahmen ergriffen werden, die eine Unveränderbarkeit gewährleisten, vgl. GobD-Schreiben Rz. 110. Die Änderungshistorie darf nicht nachträglich veränderbar sein.

Prüfung von Vorkehrungen gegen Unauffindbarkeit, Vernichtung, Untergang oder Diebstahl der DV-Systeme, vgl. FN 10, S. 20:

- Prüfung des Vorhandenseins von Zugangs- und Zugriffskontrollen gegen

- unberechtigte Eingaben und Veränderungen

- Wurden für alle rechnungslegungsrelevanten Anwendungen Berechtigungskonzepte unter Beteiligung der Fachabteilungen oder der Geschäftsleitung erstellt und genehmigt?

- Existieren Regelungen zur Durchführung der Datensicherung, die eine regelmäßige physische Sicherung relevanter Daten sicherstellen (Datensicherungskonzept)?

- Existieren Regelungen zur Datensicherung (Intervalle, Aufbewahrung, Zuständigkeiten, Vertretungsregelungen, Dokumentation der Datensicherungen)?

- Erfolgen regelmäßige Rücksicherungs- bzw. Restore-Tests (Wiederherstellbarkeit von Programmen und Daten im Ernstfall)?

- Prüfung, ob alle Informationen, die einmal in den Verarbeitungsprozess eingeführt werden, nicht mehr unterdrückt oder ohne Kenntlichmachung überschrieben, gelöscht, geändert oder verfälscht werden können

- Bleiben bei späteren Änderungen der ursprüngliche Inhalt wie auch die Tatsache, dass Veränderungen vorgenommen wurden, erkennbar?

- Sind Belege unmittelbar gegen Veränderung oder Löschung geschützt?

- Bleibt bei der Änderung von Stammdaten die eindeutige Bedeutung in den entsprechenden Bewegungsdaten erhalten?

Nachvollziehbarkeit

Die einzelnen Geschäftsvorfälle sind in ihrer Entstehung und ihrer Abbildung nachvollziehbar darzustellen. Dabei muss auch das angewandte Buchführungs- oder Aufzeichnungsverfahren nachvollziehbar sein. Die erforderlichen Aufzeichnungen werden mit Hilfe eines Beleges nachweisbar oder können damit nachgewiesen werden, vgl. GobD -Schreiben Rz. 30.

Ein sachverständiger Dritter muss sich in angemessener Zeit einen Überblick über das vorliegende Buchführungssystem, die Buchführungsprozesse, die Geschäftsvorfälle und die Lage des Unternehmens verschaffen können. Die Geschäftsvorfälle müssen sich in ihrer Entstehung und Abwicklung lückenlos verfolgen lassen sog. progressive und retrograde Prüfbarkeit, vgl. GobD-Schreiben Rz. 42.

Diese Belegfunktion hat den Anspruch, dass Angaben zur Kontierung, zum Ordnungskriterium für die Ablage und zum Buchungsdatum auf dem Buchungsbeleg (Papierbeleg oder elektronische Beleg) erforderlich sind. Dieses kann bei einem elektronischen Beleg auch durch die Verknüpfung mit einem Datensatz erfolgen.

Vollständigkeit

Nach dem Grundsatz der Einzelaufzeichnungspflicht ist jeder Geschäftsvorfall vollzählig und lückenlos aufzuzeichnen, vgl. GobD-Schreiben Rz. 36. Durch technische und organisatorische Kontrollen ist dies sicherzustellen. Hierzu dienen z. B. Erfassungskontrollen, Plausibilitätskontrollen bei Dateneingaben, inhaltliche Plausibilitätskontrollen, automatisierte Vergabe von Datensatznummern, Lückenanalyse oder Mehrfachbelegungsanalyse bei Belegnummern, vgl. GobD-Schreiben Rz. 40. So unterliegen beispielsweise die vom Kassensystem aufgezeichneten Daten zu einzelnen Warenverkäufen dem Datenzugriffsrecht der Betriebsprüfung.

Richtigkeit

Die Geschäftsvorfälle sind nach den tatsächlichen Verhältnissen inhaltlich und rechtlich zutreffend durch Nachweise (Belege) abzubilden, der Wahrheit entsprechend aufzuzeichnen und bei kontenmäßiger Erfassung zutreffend zu kontieren, vgl. das Gobd-Schreiben RZ. 40.

Zeitgerechtheit

Es muss ein zeitlicher Zusammenhang zwischen den Vorgängen und ihrer buchmäßigen Erfassung bestehen.* Danach müssen die Geschäftsvorfälle grundsätzlich laufend gebucht werden. Die Funktion der Grund(buch)aufzeichnungen kann auf Dauer durch eine geordnete und übersichtliche Belegablage erfolgen, vgl. GobD-Schreiben Rz 45. Unbare Geschäftsvorfälle sind innerhalb von 10 Tagen zu erfassen, vgl. GobD-Schreiben Rz. 47. Bei zeitlichen Abständen zwischen der Entstehung eines Geschäftsvorfalls und seiner Erfassung sind daher geeignete Maßnahmen zur Sicherung der Vollständigkeit zu treffen. Es ist nicht zu beanstanden, wenn Waren- und Kostenrechnungen, die innerhalb von acht Tagen nach Rechnungseingang oder innerhalb der ihrem gewöhnlichen Durchlauf durch den Betrieb entsprechenden Zeit beglichen werden, kontokorrentmäßig nicht erfasst werden, vgl. GoBD-Schreiben Rz. 49, und R 5.2 AB.1 EStR.

Bargeschäfte sind täglich zu erfassen, vgl. GobD-Schreiben Rz. 48 und § 146 Abs. 1 Satz 2 AO.

Werden Geschäftsvorfälle nicht laufend, sondern nur periodenweise (z. B. nur monatlich) gebucht ist dies zulässig, wenn die Erfassung der unbaren Geschäftsvorfälle eines Monats bis zum Ablauf des folgenden Monats in den Büchern bzw. in den Büchern vergleichbaren Aufzeichnungen der Nichtbuchführungspflichtigen erfolgt und durch organisatorische Vorkehrung sichergestellt ist, sodass die Unterlagen bis zu ihrer Erfassung nicht verloren gehen. Eine laufende Aufzeichnung unmittelbar im Journal genügt dabei den Erfordernissen der zeitgerechten Erfassung in Grund(buch)aufzeichnungen, vgl. BFH-Urteil vom 16. September 1964 -IV 42/61 U. BStB III 1964 S. 654.

Ist eine Umsatzsteuer-Voranmeldungen nicht bis zum Zehnten des Folgemonats zu übermitteln (vierteljährlicher Voranmeldungszeitraum oder nur Jahreserklärung) hat dennoch eine zeitnahe Erfassung der Geschäftsvorfälle zu erfolgen. Die Aufbewahrungspflichten der §§ 145 bis 147 AO sind von den Fristen zur Abgabe einer Umsatzsteuervoranmeldung (§ 18 UStG) unabhängig. Die Aufzeichnungspflichten nach § 22 UStG und §§ 63ff. UStDV gelten unabhängig von den Regelungen zum Besteuerungsverfahren und zur Abgabe von Umsatzsteuervoranmeldungen (§ 18 UStG).

Verfahrensdokumentation

Steuerpflichtige Unternehmen stehen in der Pflicht, den kompletten organisatorischen und technischen Prozess der digitalen Archivierung nachvollziehbar und überprüfbar zu beschreiben. Der Umfang der Verfahrensdokumentation hängt von der Komplexität und Diversifikation des Unternehmens ab. Insbesondere für kleinere und mittlere Betriebe bedeutet eine umfangreiche Verfahrensdokumentation ein erhebliches Problem. Wird die Nachvollziehbarkeit und Nachprüfbarkeit trotz einer fehlenden Verfahrensdokumentation nicht beeinträchtigt, soll kein formeller Mangel vorliegen. Die Dokumentation muss auf dem aktuellen Stand sein. So können Prozesse für das Unternehmen nachhaltig abgebildet werden (Wissenstransfer).

Das wichtigsten Fragen zum Thema "GoBD" auf einen Blick beantwortet

Müssen E-Mails mit Rechnungen im Anhang archiviert werden?

Nein, wenn die E-Mail keine für das Geschäft relevanten Inhalte enthält.

Was bedeutet Verfahrensdokumentation?

Verfahrensdokuemtation im Rahmen der GoBD bedeutet das Erfassen, Digitalisieren, verarbeiten, Ausgeben und Archivieren von Dokumenten und Belegen

Für wen gelten die GoBD?

Die GoBD gelten für alle Unternehmen, die Rechnungen erstellen. Wenn Kleinunternehmer, Berater usw. noch eine sogenannte Einnahmen-Überschuss-Rechnung erstellen und dafür elektronische Buchhaltungssysteme einsetzen, müssen sie ebenfalls die GoBD einhalten.

Weitere Informationen & Produkte zum Thema

Lesen Sie in weiteren Artikeln mehr zu ähnlichen Themen oder besuchen Sie unsere Seminare:

Themenseite:

Was genau ist unter dem Begriff „Tax Compliance“ zu verstehen und was sind die Vorteile für das Unternehmen?

Kostenlos lesenSeminar:

In unserem Seminar lernen Sie, digitale Rechnungen und E-Invoicing unter Berücksichtigung der aktuellen GoBD rechtsicher abzuwickeln und zu archivieren.

Jetzt weiterbilden!Fachbuch:

Digitale Rechnungen und E-Invoicing

E-Invoicing und der elektronische Rechnungsaustausch ✓ Aufbewahrungspflichten ✓ ZUGFeRD-Verfahren ✓ Archivierung ➨ Jetzt Buch bestellen oder downloaden!

Jetzt informierenA

- Abschlagszahlungen

- Abschreibung in der Bilanz

- Agio

- Aktive Rechnungsabgrenzung

- Aktivierte Eigenleistung

- Anlagevermögen

- Anschaffungskosten

- Anschaffungsnahe Herstellungskosten

- Anschaffungsnebenkosten

- Aufbau des Internen Kontrollsystem (IKS)

- Aufbewahrungsfristen

- Aufbewahrungspflicht

- Auffangpositionen

- Außenanlagen

- Außerplanmäßige Abschreibung

C

X

X